进入2017年,证监会发审委“马不停蹄”地进行IPO审核,IPO提速的同时,首发企业现场检查亦在部署中。

接近监管部门的北方一家大型上市券商分管投行业务的副总裁向券商中国记者透露,监管部门继去年第四季度首次开展了IPO企业现场检查工作,已建立首发企业现场检查机制,目前正在部署IPO企业现场检查工作,“预防财务造假、防范审核风险、业绩披露合规性”是IPO财务核查的重点。

“监管部门督促发行人提高信息披露质量,督促中介机构勤勉尽责,防止带病申报。” 该高管表示,目前尚未公布次轮具体的首发企业现场检查名单,而贫困县拟IPO项目一直以来更是受到监管部门高度关注。

据券商中国记者多方了解,近日由中证协发布的“6家首发企业信息披露质量抽查名单”,为第17次抽签结果,“常规抽查,20家抽1家的那种。”担任其中一家企业保荐机构的副总裁透露,监管部门尚未进驻企业进行现场检查,保荐机构正在细化、完善项目工作底稿中。

“感受最大的是审得快,但要求没降低。”一家北京中型券商投行部董事总经理告诉记者,今年以来,IPO审核明显提速,通过率却有所下降。

据券商中国记者统计,2017年1月1日至今,证监会发审委合计审核了66家公司的IPO申请,其中54家获得通过,9家被发审委“拦下”否决,3家被暂缓表决。IPO审核通过率为81.82%。而去年同期IPO通过率达97.37%。

今年第一批首发企业信息披露抽查启动

“严把IPO的质量关”是证监会主席刘士余提出的明确要求。

多位券商投行部高管向券商中国记者表示,监管部门去年第四季度开展了首次IPO企业现场检查工作,12家企业“中彩”。今年以来,“IPO抽查一直都在进行,监管部门已建立首发企业现场检查机制,目前正在部署IPO企业现场检查工作。但目前并未下发抽查企业名单,IPO财务核查是重点工作内容。”

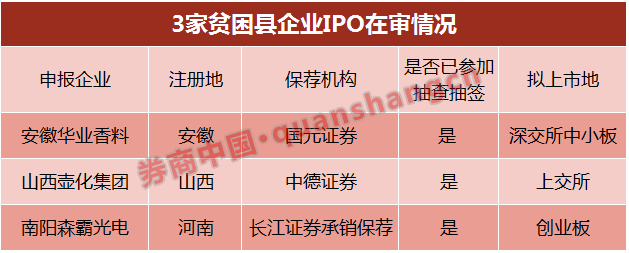

可以明确的是,IPO企业“信息披露质量”检查工作已经开展。近日,中证协发布了《关于首发企业信息披露质量抽查名单的公告》,6家IPO在审企业被“抽中”接受信息披露质量检查。这是中证协组织的首发企业信息披露质量抽查名单第十七次抽签。

图

“常规抽查,20家抽1家的那种,共120家企业参与次轮抽签,最后抽中了6家。”担任其中一家企业保荐机构的副总裁告诉记者,目前正在抓紧细化和完善项目工作底稿。

而针对“为了保证贫困地区上市企业的信息披露质量,尤其是财务信息披露质量,证监会将对相关中介机构承做的贫困地区企业首发项目的尽职调查工作进行现场检查。”的消息,南方地区一家上市券商副总裁告诉记者,“贫困县企业必查,这不是新消息了。”

图

针对贫困县企业IPO问题,证监会发言人邓舸年后首场新闻发布会已明确表示,在执行2016年9月9日公布实施了《关于发挥资本市场作用服务国家脱贫攻坚战略的意见》坚持两原则:

一是依法合规的原则。对于贫困地区企业,在同等条件下在审核进度方面给予优先安排的同时,坚持发行条件不降低、审核标准不降低、审核环节不减少、审核程序不压缩。

二是精准扶贫的原则。好钢要用在刀刃上,大力支持企业真扶贫、扶真贫,鼓励拟上市公司根据国家扶贫政策,把产业扶贫与贫困地区的产业结构、资源禀赋、市场需求相结合,建立扶贫的长效机制。

不支持单纯为上市买通道、利用政策“钻空子”套利等形式主义行为。

据了解,证监会去年四季度在开展首次IPO企业现场检查工作中,发现部分企业存在披露情况与实际情况存在差异,会计核算不规范,关联方和关联交易披露不完整等问题,我会将以约谈提醒、反馈意见函形式告知并督促发行人及中介机构予以整改、落实。

对于部分中介机构或签字人员存在的对招股说明书披露信息核查不充分、重要事项核查不到位、工作底稿不完善等执业质量问题,已移送证监会相关部门按程序处理。

特别是,检查中发现圣元环保股份有限公司存在未披露关联方资金往来、部分贷款发放至实际控制人个人账户、大额现金支付等问题;上海基美文化传媒股份有限公司存在销售收入确认与实际情况存在不一致、财务人员兼职关联方财务工作、未披露部分关联方关系、销售佣金实际情况与披露信息不符等问题。鉴于上述问题涉嫌违法违规,已将相关线索移送证监会稽查部门处理。

IPO审核通过率为81.82%

在从严监管的政策环境下,多数投行对于IPO项目频繁抽查已有心理预期,而对于IPO审核速度及审核通过率,则表示“略为惊讶”。

“感受最大的是审得快,但要求没降低。”一位北京中型券商投行部董事总经理告诉记者,多次被“IPO预审员催着封卷。”IPO审核提速下,投行储备项目不多的券商,当前正多方寻找潜在IPO项目。

审核提速,IPO项目通过率却有所下降。

据券商中国记者统计,2017年1月1日至今,证监会发审委合计审核了66家公司的IPO申请,其中54家获得通过,9家被发审委“拦下”否决,3家被暂缓表决。IPO审核通过率为81.82%。而去年同期IPO通过率达97.37%。

“去堰塞湖需要流速,难免泥沙俱下。”投行业务位居行业前五的大型上市券商董事总经理用了“新常态”一词来形容目前的IPO通过率。

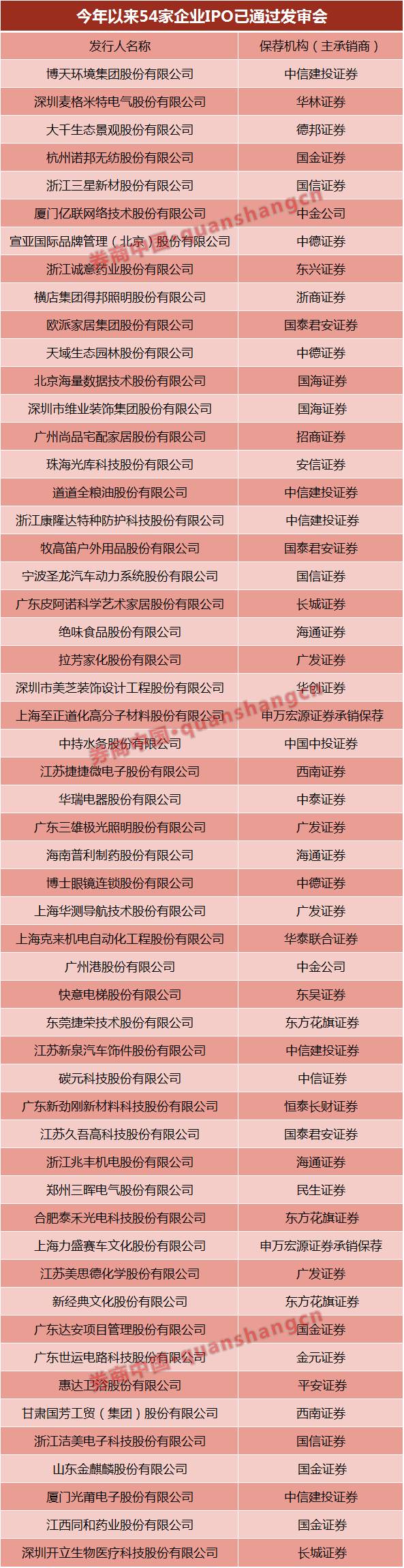

先来看下这54家IPO闯关成功的企业:

图

今年以来,已通过发审会的54个IPO项目中,中信建投证券一家拿了5个,占比最高;国金证券和广发证券各有4个IPO项目过会;国信证券、中德证券、海通证券、国泰君安证券、东方花旗证券各有3个IPO项目过会。

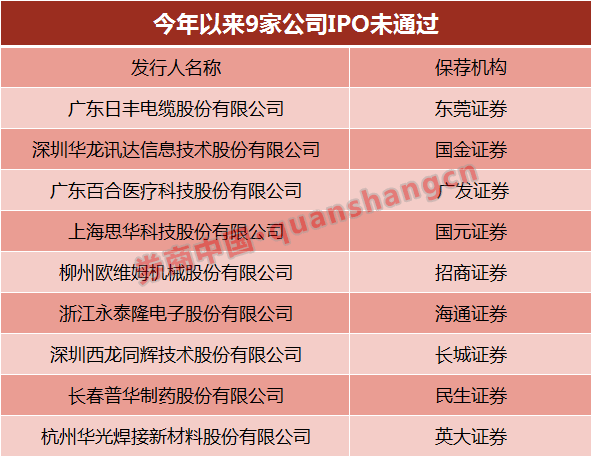

9家IPO被发审委“拦下”

发审速度加快的同时审核愈加严格。今年以来,已9家企业IPO闯关被发审会“拦下”,直接被否决。

图

“这个项目之前被证监会抽中现场检查都没有问题的,但没过发审会,可惜。”这9个被否项目中的其中一家企业保荐机构告诉券商中国记者。

记者梳理发现,“财务与会计、规范运营、信息披露”为发审会三大发问要点。财务与会计和规范运营问题最为受到关注。财务与会计相关问题问询占比最高,重点关注企业财务规范、关联关系和持续盈利能力。根据对发审委的审批公告分析,发问主要关注点集中财务控制、报表规范、会计核算、信息真实、关联关系和持续盈利能力六个方面。

另据媒体梳理,发审委在审核过程中的关注点较多,但主要集中在以下五个方面:

一是企业持续盈利能力问题,包括盈利的连续性和稳定性、未来是否可能出现大幅波动等情况等。如对于杭州华光焊接新材料,发审委提出“请发行人说明报告期内经营业绩下滑的主要原因和合理性,经营业绩是否存在继续大幅下滑风险,持续盈利能力是否存在重大不确定性”。

二是财务数据真实性和合理性问题。如对于浙江永泰隆电子,发审委提出“请保荐代表人进一步说明针对发行人海外收入的真实性采取的核查程序并发表核查意见;请保荐代表人说明对发行人毛利率真实性、准确性采取的核查程序及核查结论。”

三是内控有效性问题。如对于柳州欧维姆机械,发审委提出“请保荐代表人说明对发行人备用金内部控制和核算情况的核查过程和核查结论。”对于长春普华制药,发审委提出“请发行人代表说明上发行人的内控制度是否健全且被有效执行。”

四是独立性问题,包括关联交易、同业竞争问题。比如,对于深圳华龙讯达信息,发审委提出“请发行人代表进一步说明,关联交易占中臣数控采购数据的比重;关联交易产生的毛利率长期高于非关联方交易的合理性;与关联交易定价的相关内部控制流程及关键控制点的设计及执行情况。”

五是其他原因,如环保问题、媒体质疑等。如山东先达农化股份有限公司首发暂缓表决。

值得一提的是,力合科技成今年首家IPO申请被取消审核公司。证监会表示,鉴于力合科技(湖南)股份有限公司尚有相关事项需要进一步落实,决定取消第23次主板发审委会议对该公司发行申报文件的审核。广发证券担任该企业的保荐机构。

IPO审核提速,每周下发IPO批文的节奏平稳。兴业证券预计,今年将共核发约550家IPO批文。

兴业证券认为,如果用3年时间消化排队新股的话,每年需过会500-600家企业,预计后期IPO核发将延续2016年下半年来的积极基调。